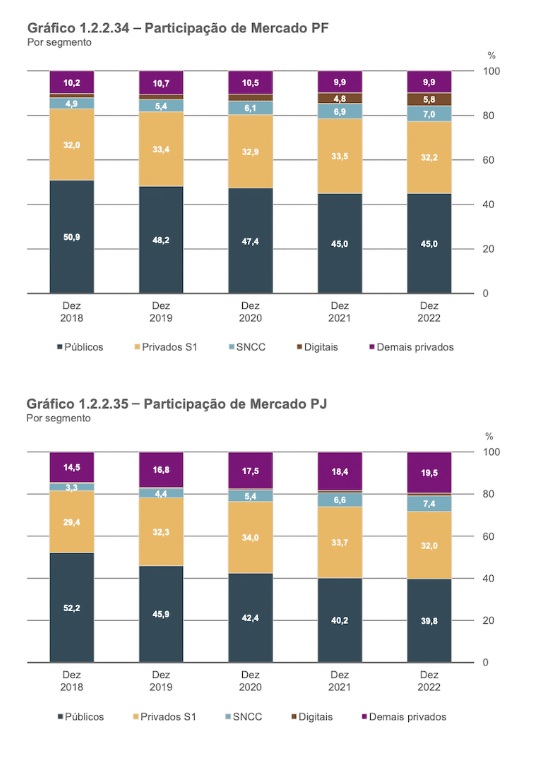

Bancos digitais e fintechs – as “entidades digitais” – ampliaram sua participação no mercado brasileiro de crédito no segundo semestre do ano passado. Mas seu percentual de ativos problemáticos na carteira também cresceu. A conclusão está no Relatório de Estabilidade Financeira (REF) divulgado pelo Banco Central (BC) nesta quarta-feira (10). O REF é uma publicação semestral destinada a apresentar o panorama da evolução recente e as perspectivas para a estabilidade financeira no Brasil.

Conforme mostra o portal parceiro Fintechs Brasil, o aumento da participação das entidades digitais ocorreu principalmente em modalidades de maior risco na carteira para pessoas físicas, como cartões e crédito para micro e pequenas empresas.

Nos bancos privados, houve aumento dos ativos problemáticos da carteira de grandes empresas em dezembro, reflexo do evento de crédito ocorrido com o caso Americanas.

No entanto, o BC avalia que não há risco relevante para a estabilidade financeira. Testes de estresse de capital e de liquidez demonstram que o sistema bancário mantém-se resiliente. A capitalização está confortável e as provisões estão adequadas às perdas esperadas.

Segundo o relatório do BC, as provisões permanecem superiores às perdas esperadas em todos os segmentos de entidades analisados. O sistema financeiro como um todo apresentava índice médio de cobertura de perda esperada de 1,29 em dezembro de 2022.

O REF conclui, ainda, que a rentabilidade do sistema bancário recuou de 15,7% para 14,7% devido, principalmente, ao aumento das despesas com provisões. “Embora o forte aumento dessas despesas esteja relacionado ao caso Americanas, a materialização de risco tem aumentado de uma forma geral. A rentabilidade deve continuar pressionada no médio prazo, considerando a perspectiva de atividade econômica mais fraca em 2023, menor crescimento do crédito e inadimplência e inflação elevadas”, diz o relatório.

Efeito Americanas

Em decorrência do caso Americanas, efetuou-se teste de estresse específico considerando eventual default dessa empresa e da rede de fornecedores que dela dependem de forma relevante. O resultado desse teste demonstra impacto irrelevante na solvência do sistema bancário. Exercício adicional realizado pelo BC demonstra que os bancos apresentam condições para carregarem títulos classificados como mantidos até o vencimento sem a necessidade de se desfazerem antecipadamente desses ativos, mesmo em cenários de estresse.

No início de 2023, o caso Americanas provocou aumento no custo do crédito via mercado de capitais e uma postura mais rigorosa das IFs nas operações de “risco sacado”. A materialização de risco deve permanecer elevada no médio prazo. As provisões aumentaram e permanecem acima das perdas esperadas.

*Este conteúdo foi originalmente publicado no Fintechs Brasil.

Leia também:

O tripé para as fintechs terem segurança e rentabilidade no cenário desafiador

Fintechs mais seguras a partir de garantias regulatórias do BC

Inadimplência de cartão desafia fintechs em 2023, aponta Fitch

Governo lança medidas para estimular crédito e facilitar autorização de instituições financeiras