Danylo Martins, do Finsiders, e Léa De Luca, do Fintechs Brasil

Por toda a sede do Nubank, em São Paulo — toda mesmo, até na cozinha e nos banheiros — o visitante se depara com a frase “É só o começo”. É assim que o banco digital — que ficou conhecido pelo cartão roxo sem anuidade — decidiu comemorar seus 10 anos, 80 milhões de clientes e balanço no azul pelo terceiro trimestre consecutivo: prometendo muito mais pela próxima década.

Cristina Junqueira, cofundadora e CEO do Nubank no Brasil, revela que a meta da companhia é ampliar ainda mais seu portfólio de soluções (financeiras ou não), olhando para nichos até então pouco explorados, como o público de alta renda. Produtos como crédito imobiliário, melhorias no serviço de remessas internacionais e novas modalidades de seguros, por exemplo, estão no radar.

“A gente olha para o futuro vendo ‘N’ possibilidades; a gente sabe que o crédito imobiliário é algo que os clientes pedem bastante, é muito importante principalmente para os de alta renda; é algo que a gente adoraria fazer, é um produto mais complexo, que envolve processos que ainda não desenvolvemos, mas que a gente vai olhar com carinho”, disse a executiva.

O segmento de remessas internacionais é outro que segue recebendo atenção do Nubank, segundo Cristina, e tem um forte apelo para a clientela de alta renda. “Sem dúvida é um espaço que estamos olhando porque sabemos que é um ponto de dor, que importa na oferta para o cliente de alta renda”, afirmou. Há menos de dois anos, em um evento com direito à participação da cantora pop Anitta, o banco digital lançou o cartão Ultravioleta para fisgar esse público que hoje representa menos de 10% da base.

De acordo com Cristina, o produto tem evoluído bastante de lá pra cá. “Quando olhamos o crescimento no faturamento de cartão de crédito do Nubank neste ano, o segmento de alta renda foi o que mais cresceu, justamente em função da adoção do cartão Ultravioleta e da maturidade das nossas políticas de crédito.”

No esforço de ampliação do portfólio, no ano passado foram lançados 25 produtos e neste ano, até abril, outros 10. “A ideia não é oferecer tudo o que os outros bancos oferecem, mas tudo o que o cliente precisa”, afirmou Cristina, em entrevista a jornalistas num evento realizado nesta quinta-feira (18) na sede da empresa, no bairro de Pinheiros, em São Paulo.

Nos últimos meses, por exemplo, a fintech ingressou no mercado de crédito consignado para servidores públicos — segmento com menor risco de inadimplência — e colocou para rodar oficialmente sua criptomoeda, a NuCoin. “Acreditamos muito no consignado, que é um crédito mais saudável, barato e podemos trazer muita inovação para esse mercado”, afirmou a executiva.

Embora esteja atento a oportunidades de fusões e aquisições (M&A, na sigla em inglês), o Nubank não está interessado em comprar base de clientes, segundo Cristina. “Queremos produtos. E ainda não encontramos o alvo ideal”, afirmou, indicando que o crescimento deverá continuar sendo majoritariamente orgânico. Nos últimos anos, a companhia comprou negócios como a tradicional corretora de investimentos Easynvest e a fintech de pagamentos instantâneos Spin Pay, para ficar em dois exemplos.

“Principal banco” dos clientes

Uma fala repetida pelos executivos no comando da empresa é o objetivo de ser o principal relacionamento bancário de seus clientes. Daí a necessidade de oferecer uma proposta de valor cada vez mais completa, com produtos e serviços que vão além das fronteiras financeiras, inclusive. Atualmente, o banco tem cerca de 80 milhões de clientes — são 75,2 milhões só no Brasil.

“Hoje, já somos o número 1 para 60% dos clientes ativos, o que significa 30 milhões de pessoas; considerando que o Brasil tem 170 milhões de adultos, temos espaço para multiplicar a base ativa por cinco”, calcula David Vélez, cofundador e CEO global do Nubank.

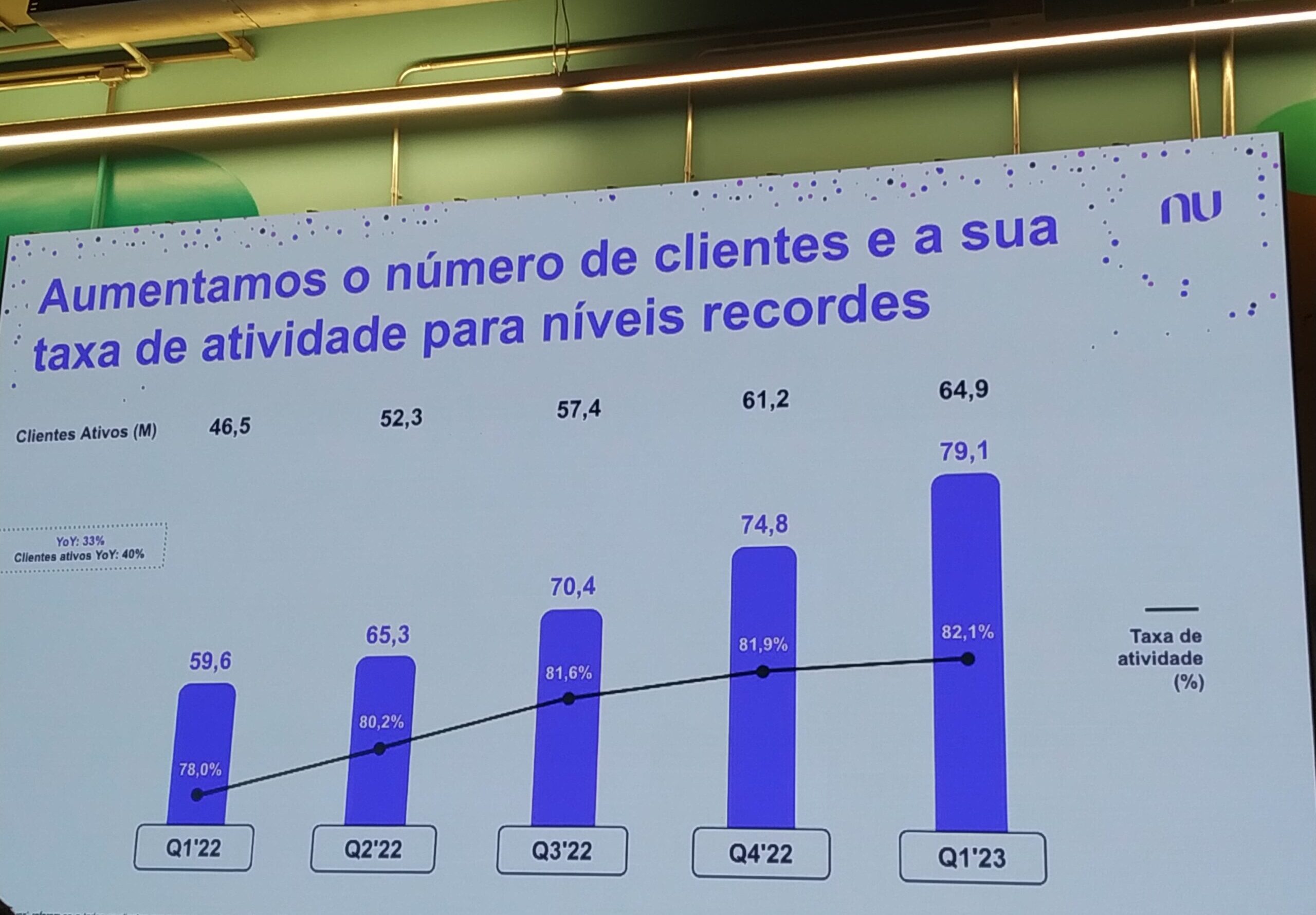

Nessa direção, ampliar a receita média mensal por cliente é outro desafio: hoje, essa média está em US$ 8,6 no Nubank, sendo que as safras mais maduras já levam a receita média por cliente para um patamar próximo a US$ 24/mês — nos grandes bancos brasileiros, esse número está em US$ 40. Já a taxa de atividade da base do Nubank chegou a 82,1% no primeiro trimestre deste ano, o que representa 64,9 milhões de clientes ativos — aqueles que geraram receita nos últimos 30 dias.

“Nos últimos 12 meses, adicionamos mais de 20 milhões de clientes. Isso foi mais do que o total adquirido pelos cinco grandes bancos incumbentes. E a taxa de atividade atingiu níveis históricos”, afirmou Guilherme Lago, CFO do banco digital. Além de expandir a base e aumentar a receita por cliente, o tripé para a geração de valor do Nubank inclui a manutenção do baixo custo de aquisição de clientes (CAC). “Temos um dos menores custos de aquisição, aproximadamente 70% dos clientes entram no Nubank por meio de referência de terceiros, o famoso ‘boca a boca’.”

“Não precisamos mais jogar o jogo do venture capital”

Em sua evolução na última década, David enxerga que já ultrapassou todos os riscos e obstáculos, inclusive o descrédito dos especialistas. “Não precisamos mais jogar o jogo do venture capital, isso acabou”, disse. “Temos uma das marcas mais valiosas da América Latina; escala, atendendo quase metade da população adulta no Brasil; infraestrutura de dados; lucro e talentos. Não precisamos levantar um dólar a mais para executar nosso plano de expansão.”

No primeiro trimestre deste ano, o lucro líquido do Nubank foi de US$ 141,8 milhões, contra um prejuízo de US$ 45,1 milhões no mesmo período de 2022. A receita cresceu 87% (livre de efeitos cambiais) na mesma base de comparação, atingindo US$ 1,6 bilhão. Os depósitos, por sua vez, chegaram a US$ 15,8 bilhões ao final do trimestre, alta de 34% em igual intervalo.

Segundo o balanço, o Nubank fortaleceu a sua posição de capital “como uma das instituições mais bem capitalizadas na América Latina”, com um Índice de Basiléia no Brasil de 18,7%, bem acima do capital mínimo requerido de 10,5%. Além disso, a Nu Holdings tem US$ 2,4 bilhões em caixa em excesso. Atualmente, o banco digital vale US$ 30 bilhões, mas chegou a ter um valor de mercado superior a US$ 50 bilhões após o IPO, em dezembro de 2021.

Youssef Lahrech, presidente e diretor de operações do banco, também elencou vantagens no processo de concessão de crédito da companhia. Além da tecnologia, apoiada no tripé dados, modelo e infraestrutura, disciplina na concessão de crédito mantém a inadimplência abaixo da média do mercado para cartões de crédito, por exemplo: 5,5% no Nubank, ante 8,9% do mercado. “Entre junho de 2021 e junho de 2022, 5,7 milhões de pessoas entraram no sistema financeiro formal no Brasil, e desses 55,4% começaram a investir no Nubank.”

No futuro, ‘money platform’

O CEO global disse, ainda, que nos próximos dois anos o banco vai se concentrar nos três mercados onde opera atualmente — além do Brasil, está presente no México e Colômbia. No México, a companhia é líder em emissão de cartões de crédito, com 3,2 milhões, e 45% dos clientes em solo asteca tiveram acesso ao primeiro cartão com a fintech. Segundo Cristina, o país tem, inclusive, potencial de crescer mais do que o Brasil nos próximos anos, dada a quantidade de desbancarizados por lá. Já na Colômbia, em dois anos, o banco digital soma 636 mil clientes e deve lançar a conta digital até o fim do ano.

A visão de futuro, diz David, é construir o que ele chama de “money platform”, numa proposta semelhante aos super apps chineses AliPay e WeChat, com uma oferta de produtos e serviços, financeiros ou não. “Nos primeiros 10 anos, o objetivo era colocar um banco no bolso do consumidor. Agora a meta para a próxima década é criar um ‘personal banker’ no bolso do consumidor, em uma plataforma que ajuda os clientes a consumir melhor e simplifica a vida das pessoas”, afirmou o CEO global.

O investimento em tecnologia — incluindo inteligência artificial (IA) — é fundamental para avançar nesse plano, disse o executivo. “Esse investimento já começou”, afirmou, citando que IA é uma “grande prioridade” para o banco digital. “Achamos que IA será transformacional e a velocidade da disrupção será muito mais rápida do que aconteceu com a chegada da internet e, depois, dos smartphones.”

Leia também

Mercado Pago ambiciona ser um dos três maiores bancos digitais do Brasil até 2025

De olho em novas regras do setor, PicPay estreia em benefícios

Bancos digitais e fintechs ampliam fatia no crédito, mostra BC

Bancos devem investir mais de R$ 45 bi em tecnologia neste ano