As fintechs com foco em PMEs seguem atraindo investidores, consolidando o segmento como um grande queridinho no Brasil. Afinal, segundo dados divulgados pelo Sebrae, entre o final de agosto e o início de setembro, 85% dos empreendimentos brasileiros, impactados pela pandemia, voltaram a funcionar. Sem contar na quantidade de abertura de novos estabelecimentos todo o mês.

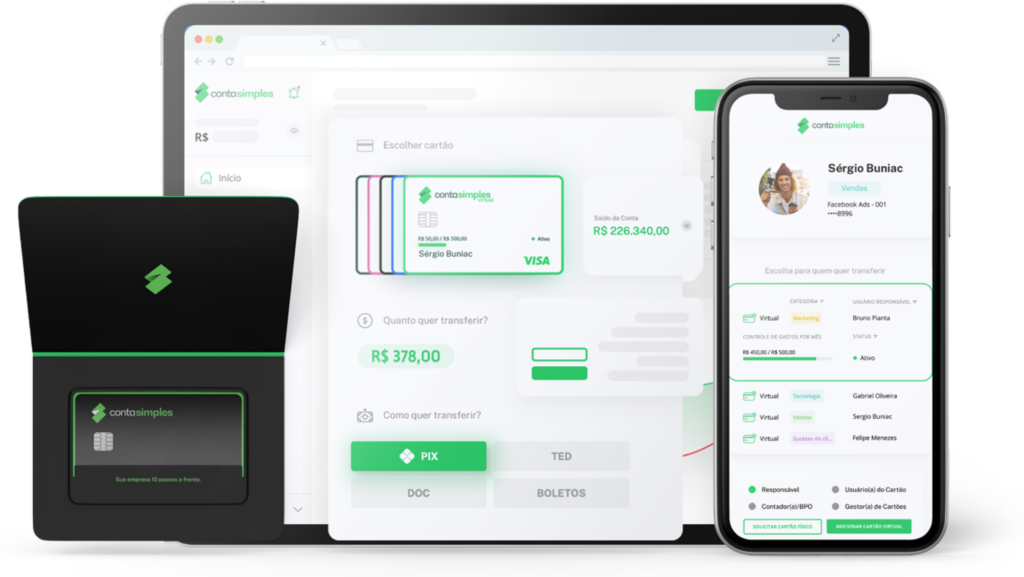

Favorecida por este cenário, a Conta Simples acaba de concluir uma rodada de investimentos Série A de R$ 121,4 milhões. Parte do aporte será usado em marketing e aquisição de clientes.

Para tanto, a Conta Simples informou, por meio de nota, que deve lançar serviços de crédito e expandir sua ferramenta de gestão de despesas, principalmente em relação à experiência dos cartões corporativos. Assim, contratarão mais 150 funcionários que se somarão aos atuais 150.

A injeção de capital foi liderada pelo fundo JAM – do investidor e fundador do Tinder Justin Mateen, que já apoiou outras plataformas financeiras, como a Brex – e Valor Capital. Base10 Partners também participa da Série A. Os fundos Y Combinator, Quartz e Big Bets seguem o round.

O cheque veio seis meses depois de a Conta Simples receber R$14 milhões (US$ 2,5 milhões) em um seed extension liderado pela Y Combinator –– responsável por acelerar a empresa ainda em julho do ano passado, quando recebeu o primeiro investimento de R$150 mil. Por meio desses aportes, já foi possível formar uma plataforma financeira all-in-one, com conta corrente e múltiplos cartões corporativos.

Nos últimos dois anos, a base de clientes da Conta Simples cresceu 22x, isso ao focar em segmento crescentes como as startups, ecommerces, agências e gestores de marketing digital. A receita também aumentou 475% em um ano o que fez com que o investimento da Série A viesse antes do previsto, segundo a empresa.

“A rodada Série A veio em um momento de oportunidade, uma vez que estávamos planejando fazer apenas no início de 2022. Crescemos mais do que o esperado neste ano, e isso chamou a atenção dos investidores”, conta o CEO e cofundador da fintech, Rodrigo Tognini, em nota.

Ainda conforme a fintech, a Conta Simples conseguiu fechar o ano com 4,3 bilhões transacionados, número 6x maior que o mesmo período do ano passado e também superando as expectativas. O volume depositado em conta cresceu num ritmo mensal de 12% no último ano.

Para 2022, a expectativa é aumentar a base de clientes em mais de 300% e terminar o ano com mais de 12 bilhões transacionados. Entre os clientes da fintech, estão empresas como Swile Brasil, Justos, Livus, Favo, IdWall e Mottu.

Mais expectativas

Ainda de acordo com a nota da Conta Simples, está em análise o pedido de licença da Sociedade de Crédito Direto (SCD) no Banco Central (BC). E a companhia acredita que, no primeiro semestre, fará parte do grupo fintechs autorizadas a oferecer produtos de crédito — um grupo do qual já faz parte a Cora, por exemplo.

Conforme dados apresentados recentemente pela chefe do Departamento de Organização do Sistema Financeiro do BC, Carolina Pancotto Bohrer, em live realizada pela Associação Brasileira de Fintechs (ABFintechs), existem 42 pleitos de fintechs de crédito e 73, de instituições de pagamento (IPs) na fila de espera para receberem autorização pelo BC.

Mercado atrativo

Apesar das estimativas positivas, o caminho não será fácil para a Conta Simples. Concorrentes também estão atraindo investidores e conseguindo cheques vultuosos.

Exemplo disso é a Cora que levantou US$ 116 milhões (cerca de R$ 620 milhões) em uma rodada Série B e usou o dinheiro para lançar, recentemente, seu cartão de crédito, além de disponibilizar R$ 250 milhões em crédito para 70 mil donos de pequenos estabelecimentos.

Outro caso, é o da Clara, fintech mexicana de gerenciamento de gastos e cartão de crédito corporativo, que acaba de chegar ao Brasil com um caixa reforçado em US$ 70 milhões numa nova captação que avaliou o negócio em mais de US$ 1 bilhão, tornando-se o mais rápido unicórnio latino-americano.

E falando em fintechs entrantes, temos ainda a Speedy. O COO e líder da operação brasileira Alex Peguim, contou os detalhes da empreitada ao Finsiders, cuja reportagem por ser acessada aqui. Mas dando um spoiler, ele comenta que o mote é ser “como um banco, mas melhor”.

As PMEs estão no radar também de bancos digitais como Original, Inter, BTG (com o BTG+Business), Nubank, BS2, entre outros.

Leia também

Com BNDES, FIDC de BizCapital e Finpass terá R$ 407 mi para PMEs

Kalea e BizCapital fazem acordo para acelerar crédito a PMEs

Na CashU, a solução de crédito B2B que atraiu a ABSeed Ventures

C6 lança capital de giro com garantia de recebíveis para PMEs