Não há dúvidas de que a inteligência artificial generativa (GenAI) veio para transformar o setor financeiro. Mas ela é parte de um amplo conjunto de tecnologias emergentes e inovações que prometem construir experiências mais personalizadas, assim como abrir caminhos para novas soluções bancárias. É o que mostra um estudo da Federação Brasileira de Bancos (Febraban) em parceria com a Accenture.

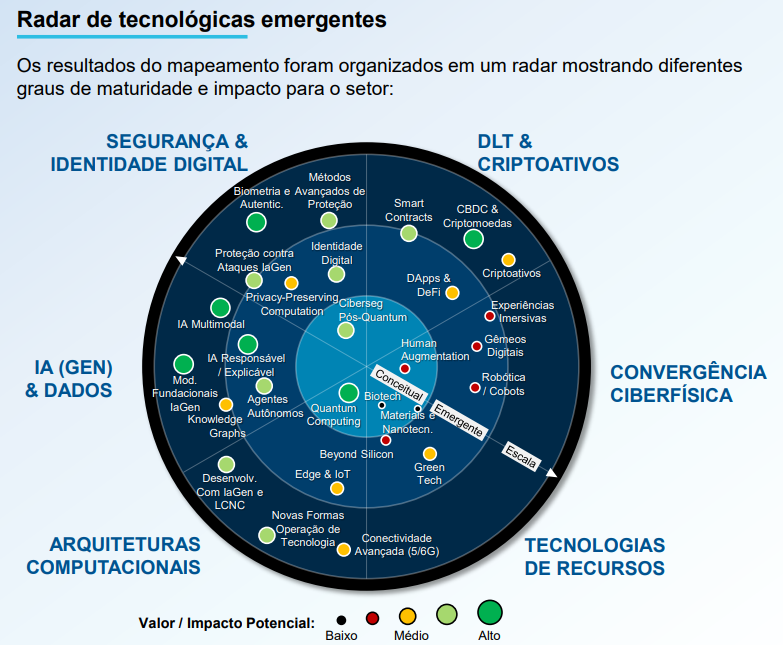

O levantamento aponta 28 tendências para o setor bancário brasileiro, sendo 135 tecnologias subjacentes. Além da GenAI, são destacados temas como computação quântica, tecnologias criptográficas, cibersegurança e identidade digital. Há, inclusive, um radar que destaca os diferentes graus de maturidade e impacto para o setor [veja abaixo].

Ganhos e desafios

De acordo com o estudo (íntegra aqui), a GenAI tem potencial de aumentar entre 25% e 35% a produtividade ds bancos brasileiros. Os casos de uso incluem, por exemplo, assistência a operações de contact center; elaboração de documentos jurídicos e relatórios financeiros; criação e sumarização de conteúdos, e gestão do conhecimento empresarial.

“Esse foco deve evoluir cada vez mais para aprimorar a experiência do cliente, com ênfase na ‘hiperpersonalização’ e canais com interfaces conversacionais”, aponta o relatório. Um dos exemplos é a criação de um banco sem app, com interface pelo WhatsApp, que utiliza GenAI. Apesar de o estudo não mencionar diretamente, trata-se da fintech brasileira Magie.

As aplicações de GenAI no setor bancário vão desde soluções para melhorar a eficiência operacional (do back ao front office) até novas propostas de valor para o cliente. Ao todo, o estudo identificou 127 casos reais no setor, incluindo o uso de IA Multimodal para decisão de crédito a PMEs, avaliando imagens e cadeias de valor.

“Com a IA Generativa, estamos extrapolando os limites da criatividade humana, transformando ideias em realidade com uma velocidade e precisão nunca antes vistas”, afirmou Rodrigo Dantas, diretor do Comitê de Inovação e Tecnologia da Febraban, em nota. “Ela será um grande diferencial entre os bancos, gerando cada vez mais entregas de valor aos clientes.”

Mesmo com todo o potencial, a IA Generativa apresenta desafios e riscos que precisam estar no radar das instituições financeiras. A escalada de golpes e fraudes com phishing, malwares e deepfakes é visto como risco para 46% do mercado. Já 20% estão preocupados com a exposição de dados pessoais, enquanto 34% indicam “outros riscos”.

Tokenização, identidade digital e computação quântica

O relatório se debruça também sobre três grandes trilhas de aplicações da tecnologia blockchain no setor bancário: criptomoedas, CBDCs (Drex, por exemplo) e tokenização de ativos. “Apesar da evolução constante técnica e potencial de gerar benefícios, o blockchain enfrenta desafios para implantação como solução institucional”, aponta o estudo.

No mercado de criptomoedas, o material coloca os bancos como protagonistas, sendo alternativa a “empresas de menor confiança”. No entanto, o desafio é investir no desenvolvimento de plataformas de negociação e custódia e em aderência regulatória, compliance e contábil.

Em relação às moedas digitais de bancos centrais (CBDCs, na sigla em inglês), o relatório mostra que elas podem automatizar o cumprimento de obrigações entre entidades por meio dos chamados smart contracts (contratos inteligentes), sem a necessidade de intermediários. Além disso, as CBDCs vão permitir a liquidação de dinheiro e de outros ativos praticamente em tempo real. O desafio aqui é a integração entre as moedas criptográficas soberanas emitidas por Bancos Centrais e os atuais sistemas bancários.

Já no caso da tokenização de ativos reais e financeiros, trata-se de algo que está avançando rapidamente. A eficiência operacional e a acessibilidade são os principais motivadores para o crescimento dessa tendência nos bancos, diz o estudo. Entretanto, a viabilização de todo potencial da tokenização depende de três aspectos, segundo o material: evolução regulatória; governança e padronização da taxonomia e avanço das CBDCs.

O relatório aborda também as tendências de identidade digital e biometria. Entre os novos métodos de autenticação estão, por exemplo, o de íris e retina, voz, comportamental, cardíaco e até de DNA. O levantamento aponta, ainda, a evolução das tecnologias de cibersegurança, assim como as perspectivas para a promissora computação quântica.