A preocupação das instituições financeiras com fraudes digitais aumentou neste ano, enquanto com inflação, inadimplência e cenário internacional diminuiu. O responsável pelo aumento é a expansão da digitalização das atividades financeiras.

A conclusão está no Relatório de Estabilidade Financeira (REF) do Banco Central, divulgado no dia 30/4, que cobre o período dezembro de 2023 a fevereiro de 2024.

“Os respondentes acreditam que os riscos de ataques cibernéticos generalizados podem afetar o sistema de pagamentos e eventualmente gerar indisponibilidade de serviços financeiros. Um aumento da frequência de fraudes bancárias geraria perda de confiança do usuário, podendo constituir relevante fonte de perdas financeiras ou de reputação. Adicionalmente, a preocupação com essas vulnerabilidades cresce à medida que evoluem as inovações e digitalização de serviços financeiros“, diz o relatório. Foram ouvidas 114 instituições, distribuídas entre os diferentes grupos que compõem o sistema financeiro.

Fraudes digitais

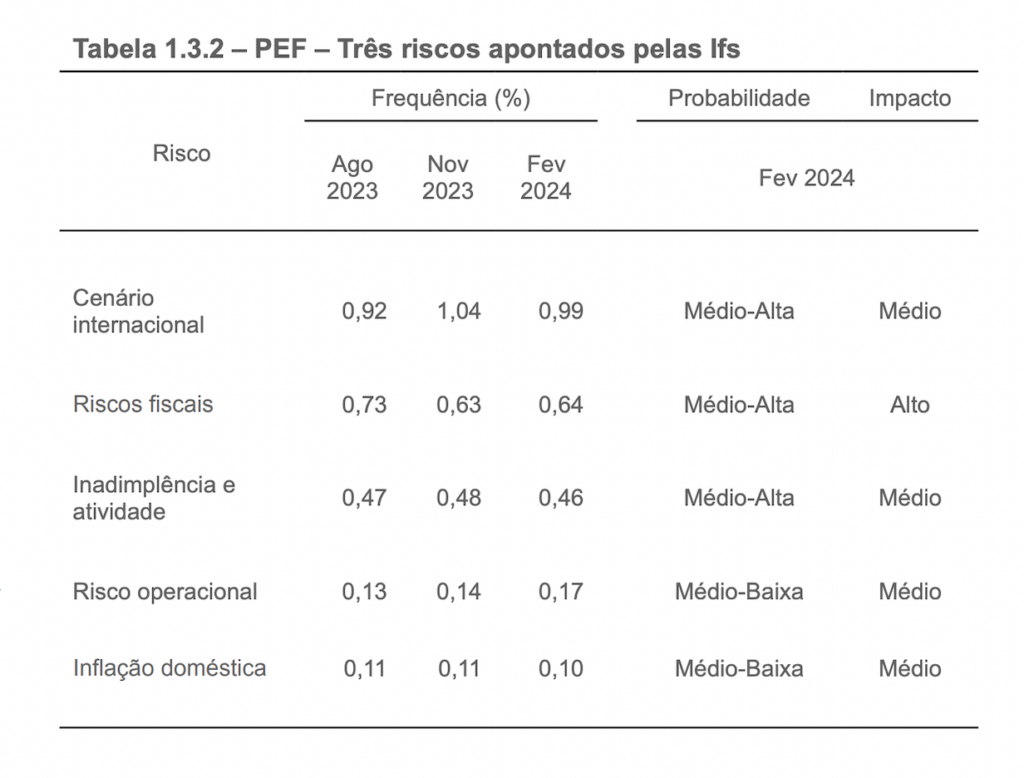

O receio em relação aos impactos fiscais também subiram ligeiramente, porém menos (veja abaixo). No entanto, os riscos fiscais e de inadimplência, bem como os relativos ao cenário internacional, permaneceram mais relevantes do que os riscos operacionais – que incluem as fraudes digitais.

As IFs responderam à seguinte pergunta “Nos próximos três anos, quais riscos à estabilidade financeira sua instituição considera mais relevantes, considerando probabilidade e impacto no SFN? Descreva os três riscos em ordem de importância (o mais importante primeiro, considerando a combinação de probabilidade de ocorrência do evento e magnitude do impacto em termos de perdas relativamente ao volume de ativos do SFN)”

O BC realizou também a primeira etapa do mapeamento dos riscos tecnológicos do sistema financeiro nacional e sistema de pagamentos. A maioria das instituições diz evitar o uso de tecnologias em “estágio de obsolescência”, ou que não estejam sob gestão da área de tecnologia. Por outro lado, mesmo investindo em inovação afirmam preferir as já consolidadas para suportar esses processos.

O mapeamento apontou ainda que grande parte das instituições disponibiliza seus principais produtos e serviços em mais de um canal. Isso é positivo para a mitigação de impactos sobre clientes em caso de indisponibilidade de recursos. Ainda assim, a quantidade de instituições que prioriza a utilização de canais digitais para a oferta de produtos e serviços financeiros não chega ainda a 50%..