No Brasil, três em cada dez brasileiros trabalham por conta própria, conforme pesquisa da FGV (Fundação Getulio Vargas). Ao todo, são 25,5 milhões de pessoas que atuam sem carteira assinada, segundo o IBGE. No país, a taxa de informalidade representa pouco mais de 40% da população ocupada, de acordo com os dados mais recentes, divulgados no fim de maio pelo órgão.

Até aí você deve estar se perguntando o que essas estatísticas significam. Trata-se de um público que historicamente recebeu pouca ou quase nenhuma atenção das instituições financeiras, incluindo bancos e fintechs. A Zippi quer mudar esse quadro.

“A maioria dos microempreendedores nem tem CNPJ, trabalha com CPF. É uma categoria enorme e invisível. Surgimos para dar visibilidade para eles. Tanto é que nosso logo é um megafone, para dar voz a esse público”, afirma André Bernardes, CEO e cofundador da Zippi, em entrevista ao Finsiders.

O problema e o negócio

Com seu megafone, a fintech já tentou de tudo um pouco para despertar o interesse de autônomos e microempreendedores. “Começamos com uma plataforma de empréstimo pessoal, depois mudamos para uma espécie de conta poupança, tentamos fazer gestão de contas a pagar e a receber, até que entendemos que esse público precisa, mesmo, é de capital de giro constante”, conta André.

A solução foi construir um cartão de crédito semanal. Isso no fim de 2020 — você se lembra o que surgiu nessa época? O próprio empreendedor te conta. “O produto [cartão de crédito] estava escalando, aí veio o Pix”, diz ele. Rapidamente, o sistema de pagamentos instantâneos caiu no gosto da população, e no caso dos microempreendedores, autônomos e trabalhadores informais, não foi diferente.

E como perceber rapidamente algo e mudar com a mesma ou até mais velocidade é fundamental entre as startups, os empreendedores enxergaram a oportunidade de criar uma solução de meio de pagamento de crédito instantâneo, um produto que a fintech está chamando de “giro semanal do autônomo” via Pix.

“Vimos a preferência do nosso cliente em transacionar com Pix. Então, criamos uma camada tecnológica, que permite o cliente fazer um Pix sem ter o dinheiro na conta.”

Em outras palavras, a Zippi criou uma linha de capital de giro, em que o empreendedor toma o recurso hoje e paga em 7 dias, com uma taxa de serviço de 3% sobre o que usar. “É para quem trabalha por conta própria e vive de insumos para transformar isso em receita, por exemplo, boleiro, pipoqueiro, marmiteiro, manicure, revendedor de cosméticos, entre outros”, exemplifica André.

Toda análise, esteira e cobrança do crédito é feita dentro de casa, segundo o empreendedor. Perguntado sobre a infraestrutura de pagamentos e liquidação bancária que ajuda a Zippi a rodar, André diz estar plugado em um fornecedor de banking as a service (BaaS), mas não abre o nome da empresa parceira. Sobre funding, ele também não fornece detalhes. “Temos um veículo, com um investidor institucional, cotista sênior, para gerar o funding.”

Trajetória

O negócio foi idealizado no MIT (Massachusetts Institute of Technology), entre 2017 e 2019, quando André estava fazendo um MBA, depois de ter atuado por mais de cinco anos com estruturação de produtos no Bank of America Merrill Lynch — antes de ir para Massachusetts, ele ainda chegou a liderar a vertical de produtos da MoneyHero, uma fintech de Hong Kong.

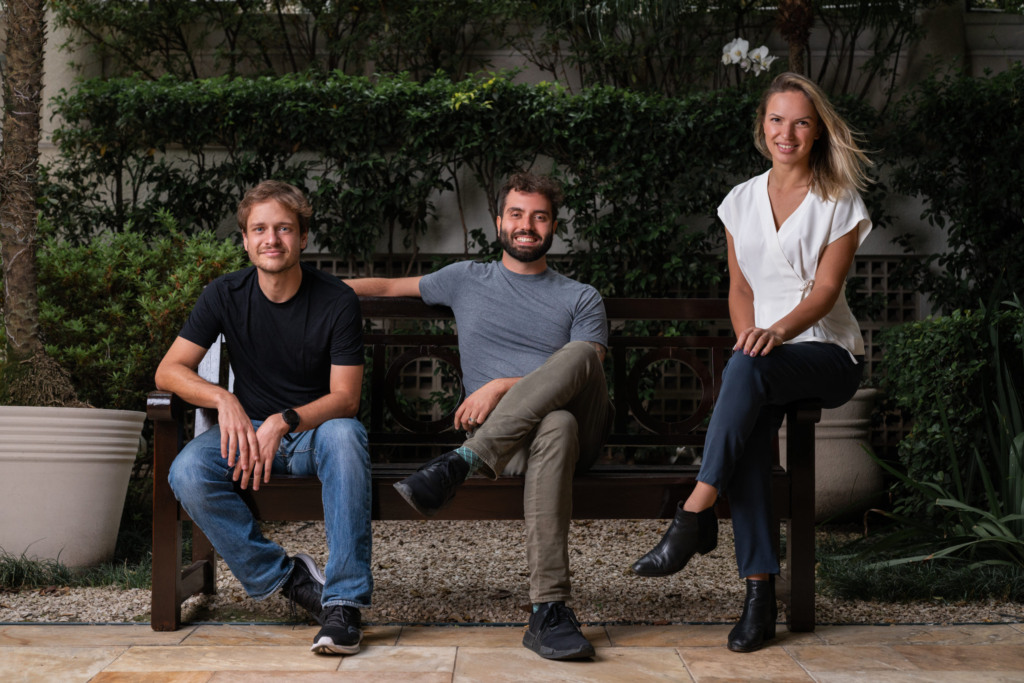

Foi nos “corredores” do MIT que André “esbarrou” nos atuais sócios do depois se chamaria Zippi — o economista Bruno Lucas (ex-Gávea e Opus Investimentos) e a engenheira da computação Ludmila Pontremolez, que passou por nada menos que Nasa e Microsoft e, antes de embarcar na jornada empreendedora da Zippi, ainda foi líder de engenharia de software da Square por mais de dois anos e meio.

A empresa começou a ganhar corpo em 2019, e naquele ano mesmo o trio levantou um primeiro cheque de US$ 450 mil com a aceleradora Y Combinator e o fundo de Venture Capital Canary. No ano passado, recebeu um seed money de US$ 5 milhões dos fundos Hummingbird Ventures e MSA Capital. E agora a fintech acaba de captar uma Série A de US$ 16 milhões (o equivalente a R$ 83 milhões). O valuation não foi divulgado.

O aporte foi liderado pelo fundo Tiger Global Management e acompanhado por Volpe Capital, Rainfall Ventures, Globo Ventures, Mantis, além de atuais investidores como Y Combinator, Hummingbird, MSA Capital e Soma Capital. Entram para o captable, ainda, fundadores de empresas como Faire, Robinhood, Plaid, Creditas, Kavak, Cobli e GoJek.

Crescimento

Com o cheque, a Zippi já levantou no total cerca de US$ 22 milhões em três rounds desde o início do negócio. O recurso que entra agora vem para aumentar a equipe, principalmente de tecnologia, e escalar a operação. Hoje com 26 pessoas, a previsão é dobrar o quadro até o fim do ano.

Desde que o capital de giro via Pix foi lançado, no último trimestre de 2021, a Zippi vem movimentando dezenas de milhões de reais por mês, com crescimento mensal de 78% desde o início do ano. Em 2022, a expectativa é crescer de 6x a 10x o volume transacionado em sua plataforma.

A empresa não divulga o volume de crédito já originado, tampouco projeção de quanto espera liberar em recursos em 2022. “Já recebemos acima de 500 mil pedidos e temos dezenas de milhares de clientes”, diz André.

Mercado

Potencial existe, e os números no início da matéria comprovam isso. A economia informal movimenta em torno de R$ 1,3 trilhão no Brasil, conforme o Índice de Economia Subterrânea (IES), desenvolvido em parceria entre o Instituto Brasileiro de Ética Concorrencial (ETCO) e o IBRE/FGV.

Os pequenos negócios, de maneira geral, representam cerca de 30% do PIB brasileiro. Os microempreendedores individuais (MEIs), hoje mais de 13,4 milhões, respondem por quase sete em cada dez empresas ativas no Brasil, de acordo com o boletim do Mapa de Empresas do último quadrimestre de 2021, divulgado ontem pelo governo federal.

Não à toa, são muitas as fintechs de olho nos micro e pequenos empreendedores, entre elas, nomes como FinMatch, Bom, Baduk, além das fintechs de crédito que emprestam quantias de baixo valor para pessoas físicas (PF), inclusive MEIs que, apesar de serem figuras jurídicas, se confundem com pessoa física.

Bancos digitais e fintechs que miram as pequenas e médias empresas (PMEs) de maneira geral também acabam, de certa forma, competindo por esse cliente. Nesse grupo, a lista é grande e inclui players com diferentes estratégias, como Neon, BizCapital, Cora, Linker (comprada pela Omie), Justa, Listo, além dos bancos BS2, BTG, C6, Original, Inter, Nubank e tantos outros.

“É um mercado grande e bastante carente. Até pela natureza do mercado, nosso principal concorrente é o dinheiro na mão, o débito e o Pix”, diz André, da Zippi. “A gente criou uma empresa com o propósito de trazer um produto novo para um público invisível.”

Prêmio

- A Zippi foi uma das vencedoras do Prêmio FIDinsiders 2022, na categoria “Plataformas de crédito para pequenos negócios”, com sua solução de giro semanal para autônomos.

Leia também:

Após primeiro lucro anual, Banco Original vai acelerar crescimento em 2022

FinMatch, de crédito para MEIs, refaz planos para escalar este ano

Cora mira 1,5 milhão de clientes e vai lançar novos produtos de crédito

Na Speedy, um ‘banco, mas melhor’ é a arma para fisgar PMEs