O segundo trimestre de 2024 foi mais do que bom para os quatro maiores bancos brasileiros com capital aberto. Apesar de as performances de Itaú, Santander e Banco do Brasil (BB) terem sido melhores do que a do Bradesco, o resultado foi positivo para todos. Os quatro viram seus lucros subirem em 12 meses, assim como suas carteiras de crédito. Os calotes, por sua vez, caíram.

O Itaú registrou um lucro líquido recorrente de R$ 10,1 bilhões. Isso é um aumento de 3,1% em relação ao primeiro trimestre e de 5,6% em comparação ao mesmo período de 2023. O do Bradesco atingiu R$ 4,7 bilhões, uma queda de 12% em relação ao primeiro trimestre. Mas, foi um crescimento de 4,4% em comparação ao segundo trimestre de 2023.

No Santander, o lucro totalizou R$ 3,3 bilhões no segundo tri, aumento de 10,3% em relação ao primeiro trimestre e de 44,3% em 12 meses. Já no BB o lucro líquido ajustado chegou a R$ 9,5 bilhões, crescimento de 8,2% em relação ao mesmo período do ano anterior.

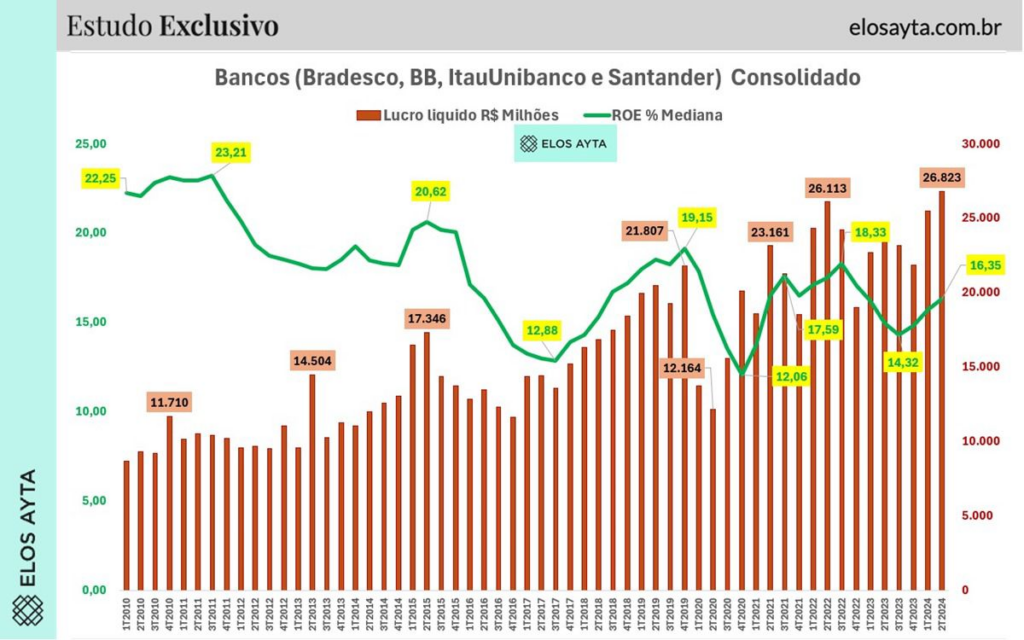

“Esse resultado reflete a resiliência e a capacidade de adaptação dessas instituições, especialmente quando comparado ao lucro de R$ 12,1 bilhões no segundo trimestre de 2020, durante o ápice da pandemia da COVID-19”, diz Einar Rivero, sócia da consultoria Elos Ayta. A diferença entre os períodos destaca a recuperação robusta do setor bancário, que, em um período de apenas quatro anos, mais do que dobrou seus resultados trimestrais.

Historicamente, o lucro líquido e rentabilidade sobre o patrimônio (ROE) desses bancos traçaram uma trajetória de crescimento com flutuações significativas em resposta a crises econômicas e ajustes regulatórios. A média do lucro líquido entre 2010 e 2024 foi de aproximadamente R$ 15,78 bilhões, com um desvio-padrão de R$ 5,18 bilhões, evidenciando a volatilidade no desempenho financeiro do setor.

De volta ao crédito

Entre os fatores que explicam o bom desempenho, o aumento das operações de crédito aliado à queda da inadimplência é um dos principais. E vem mais por aí: previsões apontam para um crescimento entre 7% e 12% das carteiras em 2024.

“Os bancos fizeram uma boa faxina no endividamento de pior qualidade e nas linhas com maior potencial de inadimplência. Essa faxina varreu o entulho mais pesado dos balanços, o endividamento e a inadimplência de pior qualidade”. A constatação foi feita pelo presidente da Febraban, Isaac Sidney, durante evento em comemoração aos cinco anos da cadastro positivo realizado no dia 8/8.

No Itaú, a carteira de crédito totalizou R$ 1,254 trilhão em junho de 2024, um aumento de 4,7% em relação a março e de 9,5% em comparação a junho de 2023.

No Bradesco, a carteira de crédito expandida atingiu R$ 912,1 bilhões no segundo trimestre, representando um crescimento de 2,5% em relação ao primeiro trimestre e de 5% em comparação ao mesmo período do ano anterior.

A do Santander, que alcançou R$ 665,6 bilhões em junho de 2024, teve um aumento de 1,8% em relação a março e de 7,8% em comparação a junho de 2023. O banco destacou o crescimento de 17% do consignado e de 22% de veículos, em 12 meses.

No BB, totalizou R$ 1,183 trilhão, um aumento de 13,2% em relação a junho de 2023. O banco destacou o crescimento nas carteiras de pessoas físicas, empresas e agronegócio.

Alívio e lucro

O custo de crédito atingiu R$ 8,8 bilhões no Itaú, praticamente estável em relação ao primeiro trimestre, mas em queda em comparação com os trimestres anteriores.

As provisões para devedores duvidosos (PDD) totalizaram R$ 7,3 bilhões no Bradesco, revelando uma queda de 6,7% em relação ao trimestre anterior e de 29,3% em 12 meses. Em nota, o banco atribuiu essa redução à evolução da margem líquida e à melhora da inadimplência em todos os segmentos.

Já o Santander registrou R$ 5,9 bilhões em despesas com PDD no segundo trimestre, uma redução de 2,4% em relação ao primeiro trimestre de 2024. O Santander destacou a redução do custo de crédito como um dos destaques do período.

No BB, essas despesas somaram R$ 7,8 bilhões no segundo trimestre, queda de 8,6% em relação ao primeiro trimestre. Mas houve um aumento de 8,8% em comparação ao mesmo período de 2023.