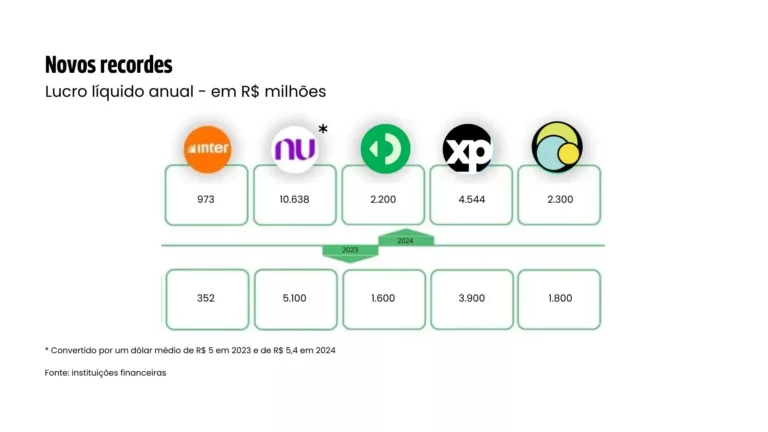

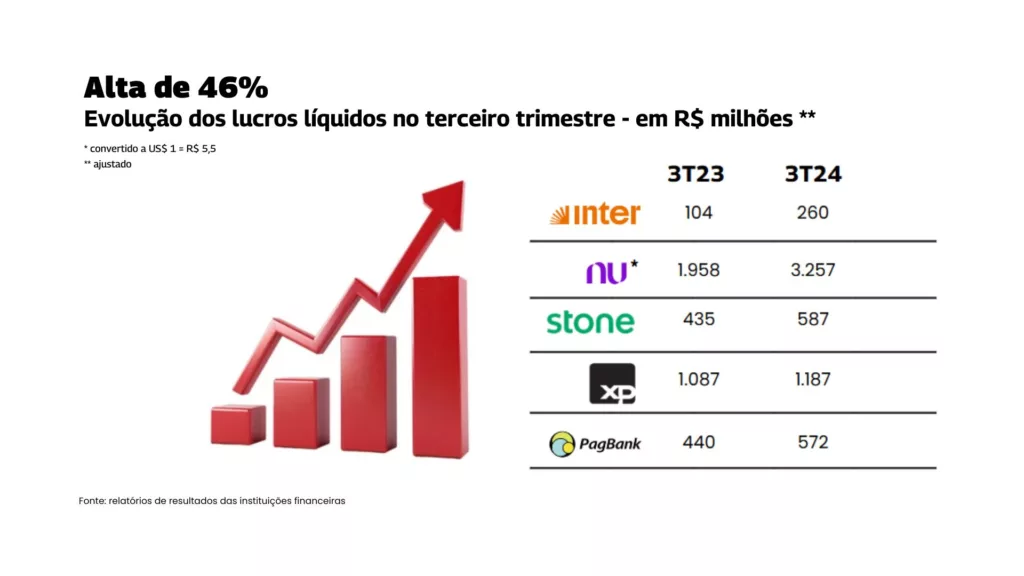

No terceiro trimestre de 2024, as cinco principais instituições financeiras digitais de capital aberto do Brasil – Inter, Nubank, PagBank, Stone e XP – registraram um lucro líquido ajustado de R$ 5,863 bilhões. O crescimento em 12 meses somou 45,7%. O avanço reflete a combinação de expansão das carteiras de crédito, maior eficiência operacional e rentabilidade.

O Nubank apresentou resultado de R$ 3,257 bilhões (considerando o dólar a R$ 5,5), seguido pela XP, com R$ 1,187 bilhão. PagBank e Stone alcançaram R$ 572 milhões e R$ 587 milhões, respectivamente. O Inter fechou o período com R$ 260 milhões, um avanço expressivo de 150% em relação ao mesmo trimestre do ano anterior. Os números do Nubank distoam do resto – o desafiante de 13 anos atrás virou praticamente um incumbente, embora ainda não tenha licença de banco.

Crédito

As carteiras de crédito cresceram significativamente no período. No Nubank, a alta foi de 97%, a US$ 5,7 bilhões (R$ 31,35 bilhões). O portfólio de recebíveis de cartão de crédito aumentou 33% na comparação anual para US$ 15,2 bilhões (R$ 83,6 bilhões). Segundo seu release de resultados, “o desempenho reflete o sucesso em equilibrar crescimento com rentabilidade, enquanto ampliamos nossa base de crédito de forma consistente”.

No PagBank, a expansão foi de 30%, alcançando R$ 3,2 bilhões, com foco em linhas de menor risco, como consignados e antecipação do FGTS. “Esse desempenho nos deixa confiantes para entregarmos o resultado esperado para o ano”, destacou em nota Artur Schunck, CFO do PagBank.

O relatório do Inter, por sua vez, ressaltou que “as linhas de FGTS e home equity lideraram a expansão, crescendo 77% e 54%, respectivamente”. Já a Stone superou sua meta anual de R$ 800 milhões, atingindo uma carteira de R$ 923 milhões. Isso signfica um crescimento de 30% em relação ao trimestre anterior. Somente a carteira de crédito ao consumo – Pix Crédito, BNPL e cheque especial – apresentou um crescimento de 52% trimestre a trimestre, ultrapassando R$ 500 milhões.

A rentabilidade foi outro destaque dessas instituições no período. No Nubank, o retorno sobre o patrimônio líquido (ROE) anualizado foi de 30%, acompanhado por uma margem operacional ajustada de 31,4%. O Inter registrou um ROE de 11,9%, com crescimento em receitas de juros e serviços.”A redução no custo de funding nos proporciona maior competitividade no mercado”, disse em nota Gustavo Sechin, diretor do banco.

Receitas

O Inter registrou aumento de 32% para R$ 1,7 bilhão nas receitas. Em nota, destacou que “o cross-sell eficaz e a hiperpersonalização contribuíram para ampliar as receitas de serviços”.

Já o PagBank atingiu R$ 4,8 bilhões, um aumento de 20%, sustentado por um crescimento de 52% nas receitas bancárias. A Stone, que obteve receita de R$ 3,4 bilhões (+7%), destacou o aumento no volume processado em micro e pequenas empresas, que cresceu 20% e atingiu R$ 114 bilhões no trimestre. Na XP, as receitas somaram R$ 4,536 bilhões. “A diversificação da oferta tem sido um diferencial para ampliar a receita média por cliente e manter a liderança no segmento”, afirmou Victor Mansur, CFO da XP. Já o Nubank reportou US$ 2,9 bilhões (+56%), “impulsionado pela combinação de novos produtos e controle de custos”.

A eficiência operacional também cresceu. O Nubank informou que “o custo médio mensal por cliente ativo permaneceu abaixo de US$ 1, reforçando a alavancagem operacional do modelo de negócios”. A Stone alcançou uma margem EBT ajustada de 21,8%, enquanto o PagBank destacou que “a expansão no volume de depósitos reflete a confiança dos clientes na solidez da instituição”, segundo Alexandre Magnani, o CEO. No Inter, a estratégia de personalização ajudou a aumentar a fidelização, enquanto a XP apontou para uma base estável de custos administrativos como chave para manter sua margem operacional.

Desafios

Mas apesar do desempenho geral positivo, as cinco instituições continuam enfrentando desafios em áreas estratégicas. O Nubank viu sua margem financeira líquida (NIM) cair 140 pontos base em relação ao trimestre anterior, chegando a 18,4%. O NIM ajustado pelo risco também apresentou queda, recuando 90 pontos base para 10,1%. Esse desempenho foi impactado por uma combinação de menor retorno em produtos de cartão de crédito e custos de captação mais elevados, especialmente nas operações no México e na Colômbia. Além disso, o índice de inadimplência acima de 90 dias subiu 20 pontos base, alcançando 7,2%.

A XP, por sua vez, reportou uma queda de 12% no Lucro Antes de Tributos (EBT, na sigla em inglês) em relação ao trimestre anterior, mesmo com um crescimento anual de 9% no lucro líquido ajustado.

Na Stone, enquanto os segmentos financeiros apresentaram expansão, a divisão de software permaneceu estagnada no trimestre, sem crescimento em receita. A Stone já anunciou a contratação de assessores para analisar e explorar potenciais alternativas para o negócio de software. A companhia não estabeleceu nenhum prazo, mas avalia que os objetivos de cross-sell de sua estratégia podem ser atingidos com uma parceria comercial, e não necessariamente com a operação e gestão desses ativos.