[et_pb_section fb_built=”1″ admin_label=”Título do Artigo – NÃO MEXER!” _builder_version=”4.9.5″ _module_preset=”default” background_image=”https://finsidersbrasil.com.br/wp-content/uploads/2021/05/BG-Live.png” global_colors_info=”{}”][et_pb_row _builder_version=”4.9.4″ _module_preset=”default” global_colors_info=”{}”][et_pb_column type=”4_4″ _builder_version=”4.9.4″ _module_preset=”default” global_colors_info=”{}”][et_pb_post_title date_format=”d/m/Y” comments=”off” featured_image=”off” _builder_version=”4.9.4″ _module_preset=”default” title_font=”Montserrat||||||||” title_text_color=”#023146″ title_font_size=”40px” meta_font=”Montserrat||||||||” meta_font_size=”18px” text_orientation=”center” global_colors_info=”{}” author__hover_enabled=”on|desktop”][/et_pb_post_title][/et_pb_column][/et_pb_row][/et_pb_section][et_pb_section fb_built=”1″ specialty=”on” _builder_version=”4.9.5″ _module_preset=”default” global_colors_info=”{}”][et_pb_column type=”2_3″ specialty_columns=”2″ _builder_version=”3.25″ custom_padding=”|||” global_colors_info=”{}” custom_padding__hover=”|||”][et_pb_row_inner _builder_version=”3.25″ background_size=”initial” background_position=”top_left” background_repeat=”repeat” global_colors_info=”{}”][et_pb_column_inner saved_specialty_column_type=”2_3″ _builder_version=”3.25″ custom_padding=”|||” global_colors_info=”{}” custom_padding__hover=”|||”][et_pb_post_title title=”off” meta=”off” force_fullwidth=”off” admin_label=”Imagem do artigo – NÃO MEXER!” _builder_version=”4.9.5″ _module_preset=”default” global_colors_info=”{}”][/et_pb_post_title][et_pb_text admin_label=”Texto do Artigo” _builder_version=”4.14.2″ text_font=”Montserrat||||||||” background_size=”initial” background_position=”top_left” background_repeat=”repeat” text_orientation=”justified” global_colors_info=”{}”]

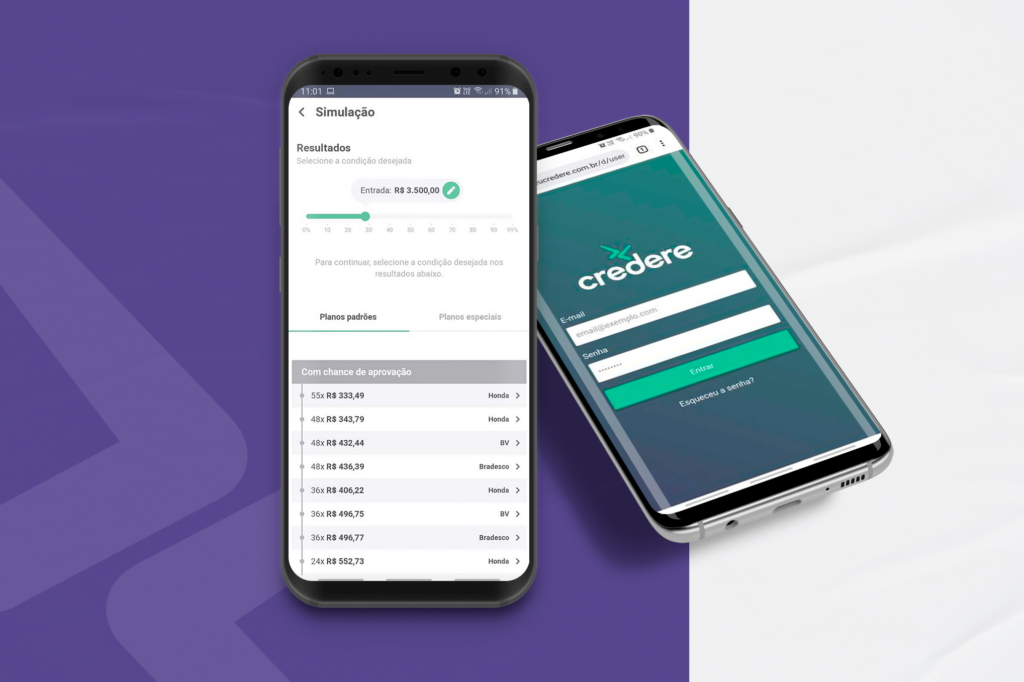

“Queremos fazer para os veículos o que a Stripe fez em e-commerce”, define Orlando Seabra, cofundador e CEO do Credere, fintech que automatiza o processo de compra e venda financiada de veículos, fundada em Natal (RN).

A ambição é ser um gateway de pagamentos para o mercado de financiamento de veículos e, no futuro, atender outros segmentos e verticais. Mas isso só depois de fazer o “dever de casa”.

O dever de casa ao qual ele se refere pode ser medido pelo tamanho da oportunidade. Em 2021, por exemplo, os recursos para financiamento de veículos totalizaram R$ 196,8 bilhões, de acordo com a Anef, a associação das empresas financeiras das montadoras. Para 2022, a entidade projeta um aumento de 10% no volume liberado.

Num mercado gigantesco, o Credere busca atender desde pequenas concessionárias e lojas de usados até grandes players do setor, como a Kavak, que desembarcou no Brasil no ano passado.

A oferta inclui tanto um software como serviço (SaaS) – um produto pronto para quem não quer colocar a mão em código – quanto um conjunto de APIs para a empresa consumir a infraestrutura do Credere. “Tudo vai depender da maturidade de transformação digital da empresa”, explica Orlando, ao Finsiders.

A base total de clientes da startup passa de 400 grupos, mas está perto de saltar para algo como 10 mil. Isso porque o Credere fechou contratos com empresas que têm milhares de lojistas debaixo dos seus ecossistemas. Entre os acordos recentes estão Mercado Livre, Localiza, Linx, Usadosbr, além de Creditas e da própria Kavak.

“Estamos perto de colocar no ar essas parcerias. Nesses casos, nossa infraestrutura é usada como uma ‘AWS’ do negócio.”

Foi no ano passado que as APIs da fintech ficaram prontas como produto, abrindo portanto uma nova linha de receita. O desenvolvimento das APIs durou cerca de quatro anos, segundo o empreendedor. Até porque não é algo trivial. “Casou com um momento bom, com mercado de veículos interessado nesse produto e a chegada da Kavak [ao Brasil]”, exemplifica.

Outra novidade de 2021 foi que o Credere passou a ser remunerado pelos bancos por originação de financiamento em sua plataforma, tornando-se também um canal de aquisição para as instituições.

Hoje, a solução da startup está integrada a um total de dez players, incluindo os principais bancos, como Bradesco, BV, Honda, Itaú Unibanco, Pan e Santander, além da fintech Creditas, da Fontecred – uma SCD de Minas Gerais – e da Motocred, que tem um FIDC com foco em motos das concessionárias Honda.

No ano passado, apesar dos desafios do mercado de veículos, o Credere viu sua receita aumentar 3,5 vezes em relação a 2020, revela Orlando, ao Finsiders. A expectativa é triplicar o resultado neste ano. “Acabamos de quebrar a barreira de 4 milhões de simulações/mês, em fevereiro”, diz ele. Em janeiro, por exemplo, eram 3 milhões de simulações mensais, em média.

O volume de financiamentos intermediados pela startup dobrou em 2021, na comparação com o ano anterior. Para 2022, a projeção é ultrapassar os R$ 6 bilhões. “Com a entrada de varejistas grandes, colocamos para dentro praticamente ‘seis Crederes novas’”, brinca o empreendedor.

Planos

Um dos grandes objetivos da startup para 2022 é chegar aos ‘unit economics’ que vão permitir a abertura de uma rodada Série A no ano que vem. Com os novos contratos fechados, a empresa tem a possibilidade de acelerar os negócios e atualmente está estudando uma captação ‘bridge’ (‘ponte’).

“Estamos discutindo com fundos, Venture Debt e com clientes. Seria um ‘extra seed’ para coisas que apareceram e não estavam nos planos”, diz o empreendedor, sem abrir detalhes da captação.

A última rodada feita pelo Credere foi em dezembro de 2020, quando levantou um seed money de R$ 2,5 milhões com a Domo Invest e a Bossanova Investimentos. No total, a fintech já captou R$ 4,1 milhões. Tem no captable, além da Domo e Bossa, os investidores-anjo Marcelo Alecrim, presidente do grupo Ale Combustíveis, e Jucelino Souza, ex-CEO da Ale.

Outro plano para 2022 é tentar atender o primeiro cliente brasileiro fora do país, o que pode ser facilitado com a parceria fechada com a Kavak, por exemplo. Mais uma meta é atrair os maiores players digitais do setor de veículos, até o fim do ano.

“Os sistemas de F&I nos enxergam como competidores. Os sistemas dos bancos também podem ser concorrentes. Mas no segmento de infraestrutura para o mercado de veículos, não temos competição ainda”, defende Orlando.

A meta dele é tornar a transação financiada de veículos – e no futuro, em outros mercados – tão simples quanto uma compra no e-commerce com cartão de crédito.

O embrião do Credere foi uma software-house de Orlando e seus sócios, Sanderson Santana e Fred Alecrim. No fim de 2013, a empresa atendeu a um projeto de uma concessionária que tinha dificuldades para fazer o processo de venda financiada.

“Gostamos do problema, vimos que era um problema que se repetia no Brasil inteiro”, relembra. Em 2014, nasceria o Credere, como uma pequena empresa de tecnologia, de um só produto, em terra potiguar. Quatro anos depois, a startup abriu a operação em São Paulo, com posições no Cubo Itaú.

Mercado

O aquecimento do setor no país, com a entrada de novos players como a Kavak e a Creditas com seu Creditas Auto, é benéfico para o Credere, que atua nos bastidores. A movimentação de grandes bancos também tem sido intensa. Em 2021, o Itaú liberou R$ 33,7 bilhões em novos financiamentos para veículos, um crescimento de 50% ante 2020.

O Santander, um dos líderes desse mercado, fez duas aquisições no ano passado para reforçar a atuação na área. Comprou 80% da Solution4Fleet, de soluções de locação e assinatura veicular. E em parceria com a própria Webmotors, adquiriu 67% do marketplace de serviços automotivos Car10.

Em 2021, o financiamento de veículos cresceu 6,8%, segundo dados da B3. A maior fatia (70%) veio dos usados. Neste ano, o setor tende a sofrer com a alta dos juros, a falta de estoques e o impacto na produção devido à escassez global de semicondutores.

“O preço do carro subiu muito, e a renda média do brasileiro não acompanhou isso”, avalia Orlando. “O apetite de consumo tende a diminuir, isso é natural. Mas não significa que os números de financiamento serão negativos.”

Leia também:

Esta startup quer melhorar a gestão de garantia de veículos e acaba de receber um cheque da Domo

Em auto, Creditas vai comprar, trocar e vender, além de financiar

Sinqia paga R$ 422,5 milhões pela NewCon e avança em consórcios

Todo dia é dia de BaaS: Porto Seguro compra 74,6% da Atar

[/et_pb_text][et_pb_text admin_label=”TAGS – NÃO MEXER” _builder_version=”4.9.5″ _dynamic_attributes=”content” _module_preset=”default” text_font=”|600|||||||” text_text_color=”#023146″ link_font=”|600|||||||” link_text_color=”#023146″ locked=”off” global_colors_info=”{}”]@ET-DC@eyJkeW5hbWljIjp0cnVlLCJjb250ZW50IjoicG9zdF90YWdzIiwic2V0dGluZ3MiOnsiYmVmb3JlIjoiVEFHUzogIiwiYWZ0ZXIiOiIiLCJsaW5rX3RvX3Rlcm1fcGFnZSI6Im9uIiwic2VwYXJhdG9yIjoiIHwgIiwiY2F0ZWdvcnlfdHlwZSI6InBvc3RfdGFnIn19@[/et_pb_text][/et_pb_column_inner][/et_pb_row_inner][/et_pb_column][et_pb_column type=”1_3″ _builder_version=”3.25″ custom_padding=”|||” global_colors_info=”{}” custom_padding__hover=”|||”][et_pb_signup mailchimp_list=”Finsiders Brasil|d1e4d69294″ first_name_field=”off” last_name_field=”off” success_message=”E-mail Cadastrado!” title=”Os principais empreendedores, investidores e executivos do setor leem. Junte-se a eles:” button_text=”Inscrever-se” admin_label=”Cadastro na News” _builder_version=”4.9.5″ _module_preset=”default” header_text_align=”left” background_color=”#023146″ custom_button=”on” button_text_color=”#ffffff” button_bg_color=”#0c71c3″ button_border_width=”0px” border_radii=”on|4px|4px|4px|4px” locked=”off” global_colors_info=”{}”][/et_pb_signup][et_pb_text admin_label=”Leia também” _builder_version=”4.9.5″ header_text_color=”#023146″ header_2_text_color=”#023146″ custom_margin=”||17px|||” locked=”off” global_colors_info=”{}”]

Leia também:

[/et_pb_text][et_pb_blog fullwidth=”off” posts_number=”3″ include_categories=”current” meta_date=”d/m/Y” use_manual_excerpt=”off” show_more=”on” show_author=”off” show_date=”off” show_categories=”off” show_excerpt=”off” show_pagination=”off” admin_label=”Artigos relacionados” _builder_version=”4.9.5″ _module_preset=”default” header_font=”|700|||||||” header_text_color=”#333333″ read_more_font=”|700|||||||” read_more_text_color=”#023146″ border_radii=”on|10px|10px|10px|10px” border_width_all=”0px” box_shadow_style=”preset2″ global_colors_info=”{}”][/et_pb_blog][/et_pb_column][/et_pb_section][et_pb_section fb_built=”1″ _builder_version=”3.22″ custom_padding=”19px|||||” global_colors_info=”{}”][et_pb_row column_structure=”1_3,2_3″ admin_label=”Autor” _builder_version=”4.9.5″ _module_preset=”default” custom_padding=”||0px|||” locked=”off” global_colors_info=”{}”][et_pb_column type=”1_3″ _builder_version=”4.6.5″ _module_preset=”default” global_colors_info=”{}”][et_pb_image src=”https://finsidersbrasil.com.br/wp-content/uploads/2020/10/Danylo-Martins-Fundador.png” title_text=”Danylo-Martins-Fundador” url=”https://www.linkedin.com/in/danylomartins/” url_new_window=”on” align=”center” _builder_version=”4.9.4″ _module_preset=”default” width=”54%” global_colors_info=”{}”][/et_pb_image][/et_pb_column][et_pb_column type=”2_3″ _builder_version=”4.6.5″ _module_preset=”default” global_colors_info=”{}”][et_pb_text _builder_version=”4.9.4″ text_font=”||||||||” text_text_color=”#333333″ text_font_size=”18px” header_text_color=”#ffffff” custom_margin=”17px|||||” global_colors_info=”{}”]

Danylo Martins é jornalista com dez anos de cobertura de finanças, empreendedorismo e inovação no setor financeiro. Com MBA em mercado de capitais, é vencedor de quatro prêmios de jornalismo econômico e colabora com o jornal Valor Econômico há oito anos. Teve passagens por Folha de S.Paulo e revista Você S/A.

[/et_pb_text][/et_pb_column][/et_pb_row][/et_pb_section]