Leia as edições anteriores da Finsiders

Informações e notas rápidas, mas sempre contextualizadas, sobre novidades e movimentações no ecossistema brasileiro de fintechs

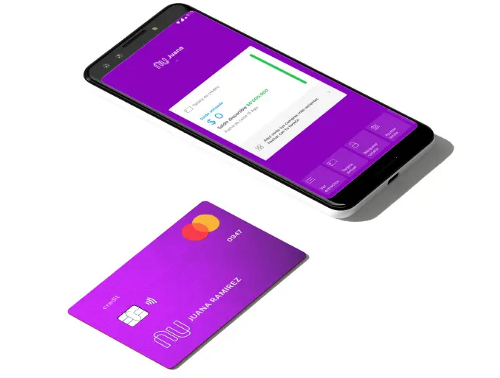

Nubank começa operação na Colômbia

“El futuro es morado” (o futuro é roxo). Na última semana, o Nubank anunciou o início da operação na Colômbia, país onde nasceu David Vélez, cofundador e CEO da empresa. É o terceiro país, além do Brasil, onde a fintech ingressa, depois de ter desembarcado no México e na Argentina.

No mercado colombiano, a estratégia será semelhante à adotada no Brasil e no México, onde iniciou atividade no ano passado. O primeiro produto a ser oferecido na Colômbia é o cartão de crédito roxinho, num país onde mais de 70% das transações são feitas com dinheiro de papel. A inclusão financeira é um problema no país: 6,3 milhões de adultos não têm acesso a produtos financeiros, o equivalente a 13% da população.

O banco digital planeja investir US$ 150 milhões nos próximos oito anos na operação, que incluem a criação de um centro de engenharia, design e ciência de dados.

A Nu Colômbia, como será chamada a empresa lá, é a primeira instituição financeira 100% digital no país, com sede na capital Bogotá. A operação é liderada pela colombiana Catalina Bretón, ex-executiva de Avianca, JetBlue Airways e Wingo.

Com cerca de 30 milhões de clientes no Brasil e mais de 150 mil pedidos de cartão de crédito no México, o Nubank mantém sua estratégia de expansão para outros mercados. Além de Brasil, México e agora Colômbia, o neobank tem um hub de talentos e tecnologia na Argentina e um hub de engenharia em Berlim, na Alemanha.

A fintech está capitalizada — em junho, recebeu uma rodada de US$ 300 milhões. Desde o início da operação, levantou mais de US$ 1,4 bilhão e, na última captação divulgada (uma Série F de US$ 400 milhões em julho de 2019), o banco digital foi avaliado em US$ 10 bilhões. O negócio ainda opera no prejuízo — no primeiro semestre, as perdas somaram R$ 95 milhões.

Guiabolso passa a oferecer pagamento de boletos

O Guiabolso caminha, de fato, para ser um hub de soluções financeiras, como seus sócios-fundadores têm me dito há alguns anos. A novidade mais recente foi a inclusão da funcionalidade de pagamento de boletos e contas de consumo, usando os cartões de débito e as contas bancárias cadastradas no aplicativo.

“Também estamos trabalhando para que a nova funcionalidade permita o pagamento de um único boleto utilizando mais de uma conta corrente, mesmo que elas sejam de diferentes bancos. Em breve, isso estará disponível”, diz em nota Gregório Kelner, head de transações do Guiabolso, que soma mais de 6 milhões de usuários.

No fim de agosto, a fintech havia lançado a transferência entre pessoas físicas de bancos diferentes em poucos minutos, gratuitamente, 24 horas por dia e 7 dias por semana. O objetivo da fintech é se transformar em um consolidador da vida financeira das pessoas. Hoje, o negócio se divide em três pilares: gestão financeira, marketplace com curadoria de produtos e serviços e a vertical mais recente de movimentação bancária.

Após investimento do Goldman Sachs, iugu troca comando

Renato Fairbanks Ribeiro, ex-diretor de investimentos do fundo soberano de Cingapura Temasek no Brasil, acaba de assumir o cargo de CEO da fintech iugu, apurou a Finsiders. Ele entra no lugar de Patrick Negri, fundador da empresa, que virou CTO.

A mudança ocorre após a rodada Série B de R$ 120 milhões liderada pelo Goldman Sachs Merchant Banking, braço de private equity do banco de investimentos.

Fairbanks passou por Accenture, Value Partners e até janeiro deste ano era diretor de investimentos do fundo soberano de Cingapura Temasek. O executivo também compôs o conselho de empresas como Burger King do Brasil e Neoway, que têm o fundo soberano como acionista.

Fundada em 2012, a iugu recebeu a licença de instituição de pagamentos (IP) recentemente e, com isso, poderá oferecer novos serviços em sua plataforma, como recebimento de transferências eletrônicas, pagamento automático de contas e impostos, além de uma opção de cartão de débito.

Em seu site, a iugu diz ter atendido mais de 3 mil empresas com R$ 6 bilhões processados ao ano. Em 2019, a empresa teve uma receita de R$ 40 milhões, segundo matéria do Brazil Journal. Para este ano, a expectativa é faturar R$ 70 milhões. Ao todo, a startup atende 5 mil clientes diretos e já abriu mais de 60 mil contas.

Pravaler e BV montam fundo de R$ 100 mi para comprar carteiras

A fintech de financiamento para educação Pravaler anunciou a estruturação de um fundo de R$ 100 milhões, em parceria com o banco BV, para compra de carteiras de crédito de instituições de ensino superior (IES).

Do montante total, R$ 30 milhões estão comprometidos, sendo que R$ 12 milhões serão usados para adquirir uma carteira já negociada pela fintech e os R$ 18 milhões restantes serão destinados à compra de outras três carteiras em análise.

Até o fim do ano, a empresa prevê quintuplicar de tamanho. Em cinco anos, projeta alcançar 1 milhão de alunos. Com a estratégia de crescimento inorgânico, a fintech ainda planeja a compra de mais R$ 100 milhões em carteira no próximo ano.

O novo fundo amplia a parceria com o banco BV, firmada desde 2016 e renovada no ano passado por mais dez anos. Até agosto deste ano, o acordo desembolsou cerca de R$ 93 milhões.

A instituição controlada pelo BB e pela família Ermírio de Moraes tem se posicionado como parceira de fintechs e startups em uma estratégia liderada pelo presidente Gabriel Ferreira e por Guilherme Horn, diretor de estratégia e inovação. A unidade de inovação do banco tem três frentes de atuação: corporate venture capital, laboratório de inovação e plataforma de open banking do banco, que já reúne 178 parceiros.

BTG Pactual e BlackRocks vão acelerar empreendedor negro

O “Grow Startup — Cresça seu negócio”, programa de aceleração de startups lideradas por empreendedores negros, está com inscrições abertas até 30 de outubro.

A iniciativa, capitaneada pelo BlackRocks Startups (BRS) em parceria com o BTG Pactual, busca negócios escaláveis, liderados por pelo menos uma pessoa negra, nos segmentos de fintech, machine learning, blockchain, analytics, big data, legaltech, healthtech, insurtech, mercado imobiliário, inteligência artificial e outros.

As empresas selecionadas terão acesso ao boostLAB, hub de negócios do banco para as empresas de tecnologia, créditos de US$ 5 mil por dois anos em ferramentas e recursos da Amazon, além de poder se conectar com outras startups e grandes empresas.

Instituto Caldeira abre chamada para fintechs e startups

O Conecta Caldeira, programa que aproxima startups com empresas fundadoras do Instituto Caldeira, está em busca de startups para resolverem cinco grandes desafios para Agibank, Banco Topázio, Banrisul, Saque e Pague e Sicredi. As inscrições (aqui) terminam dia 6 de novembro, e são abertas para startups do mundo todo.

Dentre os desafios propostos estão temas como gestão e operação interna, produtos e serviços financeiros, crédito e microcrédito, relacionamento com o cliente e iniciativas de impacto social. Como pré-requisito de participação, as startups precisam estar em estágio de desenvolvimento de produto, com pelo menos um MVP rodando ou prontas para apresentar suas soluções às instituições financeiras.