Apesar dos juros elevados e da “guerra de narrativas” que tomou conta do mercado de cartões, envolvendo credenciadoras, Banco Central, bancos e instituições da pagamento, o negócio até que se saiu bem no ano passado. As compras com crédito, débito e pré-pagos cresceram 10% em 2023, atingindo R$ 3,7 trilhões, segundo a Abecs (associação que representa o setor).

Considerando apenas as transações feitas de forma remota, o aumento foi ainda maior: 13,2%, para R$ 830 bilhões. Mas elas ainda representam apenas 22% do total. E os cartões de crédito respondem pela quase totalidade desse volume: R$ 800 bilhões. Os de débito, apesar do crescimento forte nas compras online (28%), ficaram com uma fatia de apenas R$ 14,3 bilhões.

O total do registrado em operações remotas ainda é menor do que os R$ 986 bilhões em compras por aproximação, que aumentaram 70% no ano passado. A modalidade sem contato foi a preferida em 55% das transações com cartões em 2023. Mas, também neste caso, a liderança dos cartões de crédito continua.

“Expandir o uso dos cartões de débito no e-commerce é fundamental para o crescimento da economia, uma vez que 60% da população brasileira não tem cartão de crédito”, disse Ricardo de Barros Vieira, vice presidente executivo da Abecs. Com o advento do Pix, acessível a qualquer cidadão, o cartão de débito ficou ainda mais para escanteio, mas a Abecs vem trabalhando para dar novo fôlego à modalidade.

A Abecs acaba de anunciar o lançamento do “click to pay”, tecnologia que facilita compras online com cartões, e que logo deve estar disponível para cartões de débito também.

Rotativo x parcelado

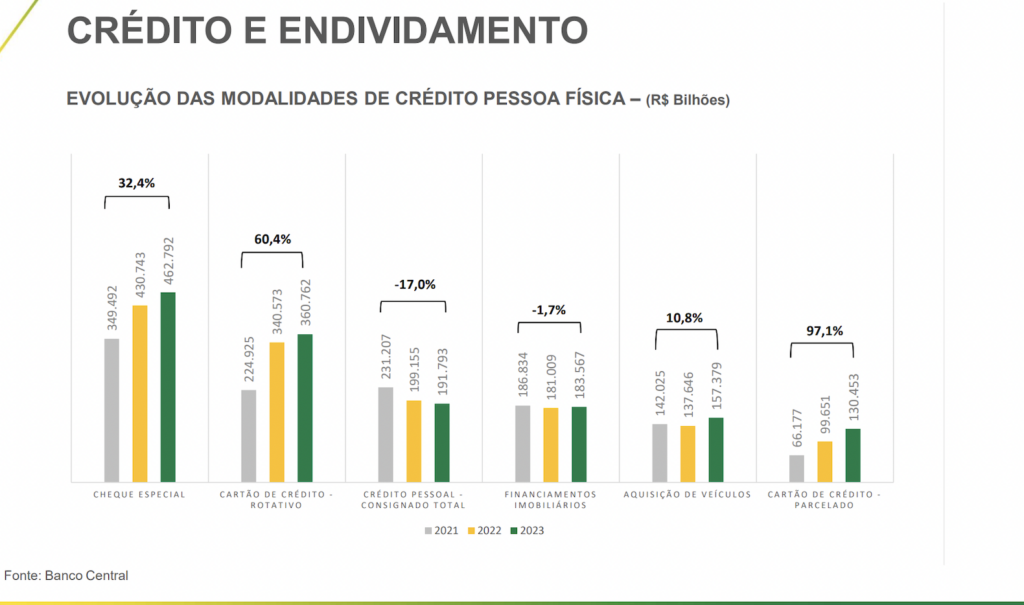

Apesar de ainda muito elevadas, as receitas dos associados da Abecs vêm sendo ameaçadas em duas frentes simultaneamente. Enquanto os cartões de débito perdem espaço para o Pix, os de crédito são apontados como grandes vilões do alto endividamento e inadimplência das famílias. Apesar de representar apenas 2,4% do saldo dos empréstimos contratados pela população, ante 40% do crédito imobiliário, é preciso lembrar que os juros são muito mais altos, enquanto volumes e prazos são muito mais curtos nos cartões. É isso que acaba pesando no bolso.

Não é a toa que o parcelado “sem juros” cresceu bem mais do que o rotativo (com juros) no ano passado: 30% ante 6%. Mesmo após esse crescimento, o saldo do parcelado ainda encerrou 2023 representando pouco mais de um terço dos R$ 360,8 bilhões do rotativo. A inadimplência terminou o ano passado em 7,5%, 0,4 ponto percentual menor do que um ano antes. Na média, os atrasos das pessoas físicas (considerando as outras modalidades de empréstimo) terminou 2023 em 5,6%.