Por que será que big techs como a Apple vêm brigando pelo primeiro lugar no pódio da melhor inteligência artificial (IA)?

Sim, a tecnologia tem 1.001 utilidades. Entre elas, alavancar um dos negócios mais rentáveis do mundo: o crédito. Não é à toa que a IA vem fomentando diversas parcerias entre techfins e instituições financeiras.

Ao analisar não apenas comportamentos passados, a IA consegue ser mais assertiva para ajudar a mitigar riscos (leia-se inadimplência) e avançar em crédito.

Por tabela, incentiva mais concorrência, pois tem beneficiado principalmente fintechs e novos entrantes no mercado financeiro. Afinal, eles não têm um histórico tão extenso e robusto dos clientes quanto os bancos convencionais. Assim, acabavam ficando fora do jogo muitas vezes – e muitos clientes ficavam sem acesso a crédito também.

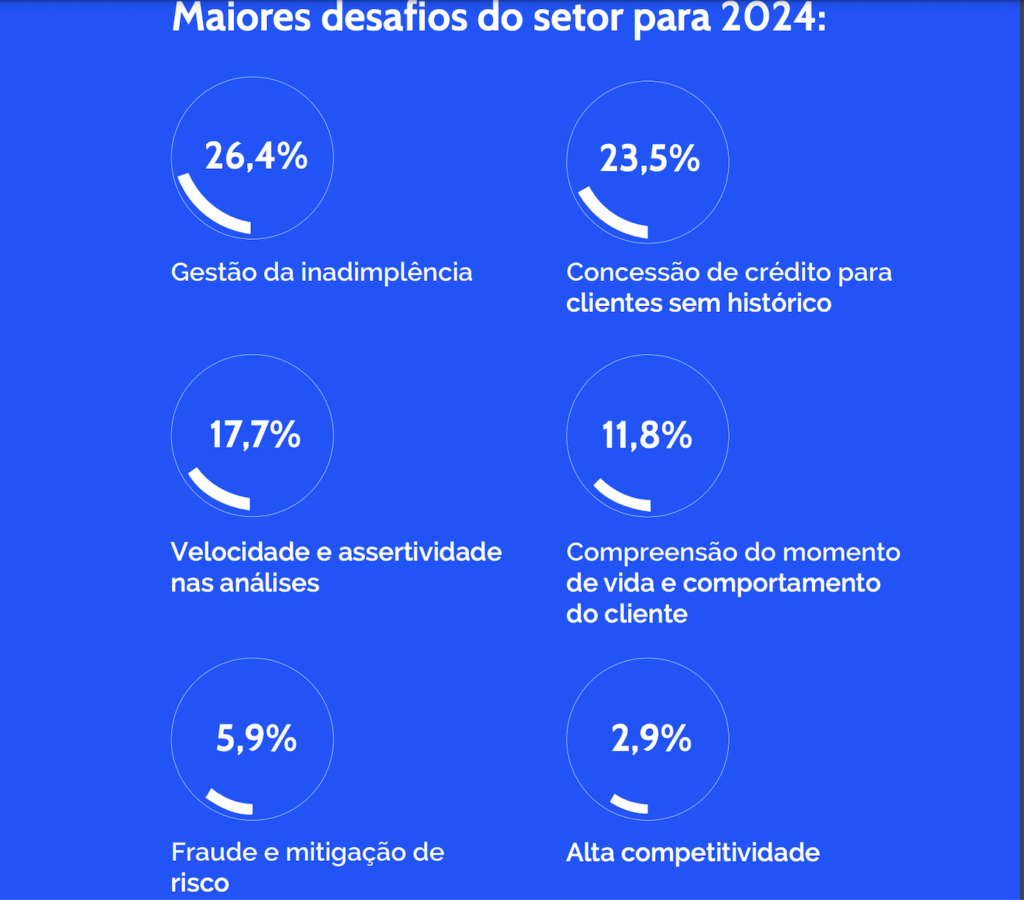

Gestão da inadimplência

Estudo divulgado nesta semana pela Cinnecta, empresa especialista em inteligência artificial comprada pela Matera no ano passado, mostrou que mais de um quarto dos 38 líderes das áreas de crédito, risco e cobrança das principais empresas do mercado financeiro e do varejo de serviços financeiros do Brasil veem a gestão da inadimplência como um dos maiores desafios da concessão de crédito no Brasil. Em seguida aparecem a falta de histórico bancário (23,5%), e a dificuldade de realizar análises assertivas (17,7%).

“A maioria dos solicitantes se encontra em uma ‘zona cinzenta’, com pontos positivos e negativos, tornando desafiadora a tomada de decisões precisas”. A constatação é de Ricardo Ferreira, COO da Cinnecta.

De acordo com ele, é aí, exatamente, que a IA pode ajudar. Cruzando diversas fontes de dados e analisando tudo em tempo recorde, a IA consegue equilibrar o apetite ao risco com o apetite por expansão de quem está oferecendo o crédito, definindo a reprovação ou a aprovação a uma taxa de juros ideal para cada cliente. Isso, mesmo para os que estão na tal “zona cinzenta”.

Além dos que estão na “zona cinzenta”, o estudo da Cinnecta identificou jovens, ex-negativados e pessoas de baixa renda como potenciais beneficiários do uso da IA na análise de crédito.

Ricardo afirma ainda que, nos casos em que o histórico é menos favorável, fatores como estilo de vida, padrão de consumo e a conformidade desse perfil com as expectativas financeiras para aquela renda específica podem fazer toda a diferença. “Essa capacidade de transformar um ‘não’ óbvio em um ‘sim’ para a concessão de crédito é o que diferencia a abordagem impulsionada pela IA”.

Investimentos em IA

Os grandes bancos não abrem os seus números individualmente. Mas segundo estudo da Liga Ventures realizado em parceria com o iFood, existem hoje 772 startups explorando os recursos de IA no Brasil. Foram realizados 83 deals entre janeiro de 2023 e fevereiro de 2024, que movimentaram cerca de R$ 1 bilhão. Dentre os segmentos com maior participação no montante total investido em 2023, destaca-se o de fintechs, com 68%.

“A tomada de decisão para oferta de crédito e para conhecer o cliente sempre foi amparada em dados analíticos. Agora, a IA permite escalar a quantidade de dados, conhecer, entender e qualificar o cliente”, afirma Daniel Grossi, cofundador e chief venture officer da Liga Ventures. Para ele, IA e oferta de crédito vão andar cada vez mais juntas, pois aprimoram a análise de riscos de forma mais personalizada.

Com o avanço do Open Finance e dos consentimentos para compartilhamento de dados, a análise permitirá que se tenha uma visão cada vez mais completa da vida financeira do consumidor. E na combinação com IA, ganha quem criar as melhores estratégias e tiver velocidade.

“A matéria-prima de qualquer motor de IA são os dados e o Open Finance torna a disponibilidade de dados mais acessível. Ele vira combustível, e as fintechs e os bancos digitais conseguem acessar informações que antes eram de domínio apenas dos incumbentes”, observa Daniel.

Open Finance e crédito

Dados da Estrutura de Governança do Open Finance no Brasil apontam mais de 940 instituições participantes do sistema e mais de 44 milhões de consentimentos ativos com mais de 1 bilhão de chamadas de APIs semanais. APIs são Interfaces de Programação de Aplicação, na sigla em inglês.

De olho nisso, várias parcerias têm sido estabelecidas. Além da aliança com a startup israelense Innovative Assessments, o BV vem renovando seu investimento, como minoritário, na Klavi. A partir da análise de dados do Open Finance, a fintech entrega inteligência de mercado na identificação de oportunidades e estratégias.

“Já conectamos mais de 15 milhões de pessoas que compartilham informações no Open Finance com empresas. Estamos falando de bilhões de transações bancárias”, conta Bruno Chan, CEO da Klavi.

“No BV, criamos modelos de renda usando os dados do Open Finance e de birô de crédito. Esses modelos são mais assertivos. Metade dos clientes que compartilharam seus dados tiveram aumento do limite de crédito em 30% no último ano, afirma Bruno.

No BV essa análise é direcionada especialmente ao financiamento de veículos, onde a instituição é uma das líderes de mercado. Sua carteira de veículo fechou o primeiro trimestre deste ano com R$ 43,8 bilhões, alta de 15% frente o mesmo período de 2023.

IA + Open Finance

O banco diz que ainda não dá para prever o resultado futuro da aplicabilidade de IA em comunhão com o Open Finance na ampliação de suas transações, mas usa como base o histórico de investidas já realizadas. Com o uso do score psicométrico da Innovative Assessments, o BV concedeu R$ 119 milhões a mais em contratos de financiamento de veículos nos últimos 12 meses.

“Esses R$ 119 milhões haviam sido negados inicialmente”, observa Jimmy Lui, head de Inovação e Open Finance do banco BV, que utiliza mais de 250 modelos de IA de crédito, sendo que mais da metade são aplicados em ciclos diferentes do financiamento. “Usamos na prospecção e na recuperação de crédito, além de acompanhar as suas mudanças e seus diferentes modelos, o que ajuda o banco em sua análise”, diz Jimmy.

IA no crédito para empresas

Para a Siacorp, que gerencia próximo a R$ 500 bilhões em crédito em sua plataforma, a diferença do uso da IA generativa (GEN IA) é a possibilidade de fazer análises mais complexas de crédito para empresas com base nos seus balanços. “O que permite fazer projeções dos balanços para os próximos anos. Dá ainda para comparar as empresas com seus pares e com o aumento de produtividade”, observa Alexandre Marinho, CEO da Siacorp. No caso do creditflow, solução que implantou em 1993 e foi substituído creditchat, ele avalia que o ganho de escala do GEN IA junto com o Open Finance será imenso.

“É um modo novo que dá superpoderes para analisar crédito de pessoas jurídicas e gera análise de crédito muito mais elaborada em muito menos tempo”, diz Alexandre. A solução creditflow da Siacorp conta com recursos para processar, controlar e analisar solicitações de crédito de pessoas físicas e jurídicas.

Já a Dataholics, que têm como clientes empresas de meios de pagamentos, bancos digitais, cooperativas de crédito e fintechs, diz que o modelo que criaram de uso de IA, que também usa GEN IA, tem aferido queda de inadimplência nas empresas, pois consegue diferenciar melhor o mau do bom pagador.

“O que resulta no aumento na concessão de crédito e na receita. Conforme atualizamos os modelos – a cada 4 a 6 meses -, fica mais previsível o resultado”, afirma Daniel Mendes, fundador da Dataholics, que provê score de crédito alternativo para desbancarizados e empreendedores.

Receitas com crédito

“Um dos nossos clientes aumentou em 66% a receita de toda a operação de recuperação de crédito, pois essa operação, que antes dependia de birôs tradicionais, agora cruza informações com modelo de IA e GEN IA”, diz Daniel.

Ele explica que enquanto o modelo de IA tradicional faz a ligação com a base histórica e de dados coletados em tempo real, para checar a idoneidade do cliente, a GEN IA é mais especializada em análise de linguagem e consegue dar nota e gerar uma variável.

“Para trabalhamos também com dados alternativos, por exemplo, nós vamos até o bairro da pessoa e sabemos como são as casas, o preço das coisas. Usar IA Generativa faz com que se tenha uma visão diferenciada e customizada do perfil de crédito”.

*Especial para o Finsiders Brasil. Colaborou Sandra Vasconcelos